Minden ország értékpapír piaca a nemzetgazdaság pulzusa. Ez a piac önmagában is tanulékony, bár szabályozott, de önműködő is, szinte mesterséges intelligenciát hordoz. Gazdasági szakemberek időben felismerték, hogy a jól működő fejlett országok jóléte nem csak a költségvetési deficit karbantartásán, külkereskedelmi mérlegen, és a jegybank monetáris politikáján múlik, hanem egy megfelelően működő adórendszeren és nyugdíjrendszeren, ahol az öngondoskodás kap előteret.

A 3 pillérű nyugdíjrendszer létrehozásával felpörögtek a CEE régióban az értékpapírpiacok, és robbanásszerű gazdasági növekedés indult el, őrült ütemben alakultak meg az első magán és önkéntes nyugdíjpénztárak, a ráépülő vagyonkezelés, portfolió menedzselés, alapkezelés és biztosítási üzletágak térnyerése.

Ezen új gazdasági szereplők megjelenésével és a hatalmas értékpapír portfoliók létrehozásával, újabb szabályozásra volt szükség, amely nem csak a forgalmazást, alapkezelést és portfoliókezelést, de a működésük szinte minden aspektusát szabályozta.

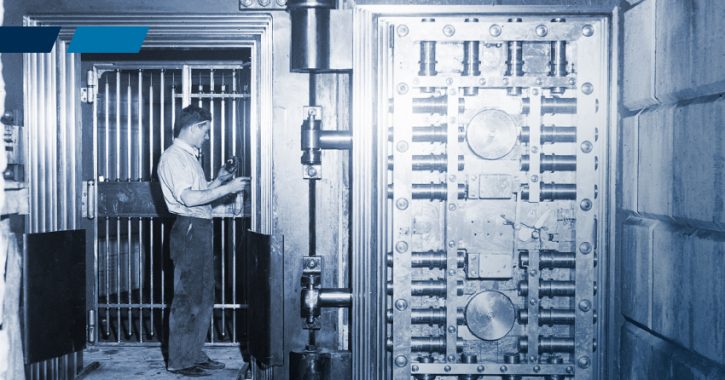

Az új értékpapírpiaci szereplők megjelenésével új letétkezelési back office tevékenység jött létre, amely jelentős feladatot hárított a letétkezelőkre. Ez a feladat az őrszem felelőssége, aki a befektetési alapok alapkezelési szabályzatainak megfelelő „limiteket” figyeli, nem engedve átlépni az eszközcsoportok arányát, valamint nettóeszközértéket számol, amellyel napról napra meghatározzák egy portfólió piaci értékét egyes befektetési jegyekre vetítve. Így a befektetők valós idejű képet kapnak a portfóliócsomag piaci értékéről, befektetési politikájáról és így önálló döntést hozhatnak, hogy a kockázatos részvény és az unalmas állampapír mellett egy már „jól” diverzifikált befektetési csomagot választhassanak.

A letétkezelő bankoknak ehhez az „őrszem” szerepkörhöz elengedhetetlen volt olyan nettó eszközérték számító rendszer, amely megtámogatta nem csak a letétkezelők de az új piaci szereplők napi feladatait is a digitalizáció segítségével. Egyetemleges felelősség terhelte az új szereplőknek számlát vezető letétkezelő bankokat és ügyfeleiket.

A portfólió csomagokban letétkezelt külföldi értékpapírállományok színrelépésével nem csak külföldi alletétkezelőket és elszámolóházakat kapcsoltak a vérkeringésbe, de olyan adatszolgáltatókat is (Reuters, Bloomberg), amelyek segítségével a napi piaci árakat már online csatornákon keresztül a világháló segítségével lehetett elérni.

Minden piaci szereplő működése, napi folyamata más és más volt, így egy-egy informatikai rendszer nem adhatott globálisan megoldást minden szereplőnek. Ezért „taylor-made”, testreszabott modulok, rendszerek kellettek, ahol a piaci szabályozásokat, az időközben megjelenő Felügyeleti szervek által megkövetelt riportokat is szolgáltatni tudta az ügyfél, nem beszélve a díjszámításról, amelyeket egyre több szereplő felé kellett teljesítenie és számolnia.

A befektetési alapokban, és nyugdíjpénztári portfólióban lévő külföldi értékpapír állományok kezelése miatt a letétkezelő bankoknak ugyanúgy értékpapír számlát kellett nyitniuk külföldi (nyugat-európai, amerikai, ázsiai, afrikai) alletétkezelő bankoknál, akik ugyanúgy számlavezetők a helyi értékpapírpiacokon. A hazai vagy régiós letétkezelő bankok SLA-kban mindenre kiterjedő letétkezelési szerződésekben szabályozzák a mai napig a külföldi alletétkezelőkkel és elszámolóházakkal ill. külföldi ügyfeleikkel kötött letétkezelési szolgáltatás kereteit, kitérve minden kommunikációs csatornára, az értesítések tartalmára és gyakoriságára is. Egy-egy ügyfélcsoportot elnyerő letétkezelő bank, akár többezer szegregált (nevesített) ügyfél értékpapírszámlát is vezethet, így a megfelelő szolgáltatási színvonallal bíró Intézmény kiválasztása regionális letétkezelés (tehát pl. minden CEE tagország piacára vonatkozó) országhatárokon átívelő feladat, több száz kérdésből álló RFI (Request for information), RFP (Request for proposal) kitöltésével, „tour of operation”-nel, amely személyes feltérképezése a helyi letétkezelők operációs rendszerének, működés közbeni megtekintésével, STP folyamatok elemzésével.

Egy egyszerű helyi letétkezelési szolgáltatásból, úgy lehet globális letétkezelési üzletág, ha a megnövekedett ügyfélszám és értékpapír állomány miatt a külföldi piacok bekapcsolásával regionális Bankcsoportként működve, a világ összes értékpapír piacát elérve „standardizált” letétkezelési szolgáltatást nyújt. Ezt a folyamatos értékpapír letétkezelési szolgáltatási színvonalat pedig Global Relationship Managerek támogatják, folyamatos front-office figyelemmel és a szerződés szerinti működés betartásával. A háttérben megfelelően digitalizált, audit, contolling és compliance szempontból is biztonságos back-office értékpapír és pénzszámlavezető rendszerek és egyéb informatikai rendszerek működnek, melyek STP munkafolyamatokat futtatnak, a kommunikációs csatorna pedig a SWIFT.

A letétkezelési szerződések szerint vállalt szolgáltatást az ügyfelek minden évben Due Diligence Visit keretében vizsgálják át. Elengedhetetlen tehát, hogy a szerződéskötést követően a szolgáltatás állandó színvonalát folyamatosan biztosítani tudja a letétkezelő.

Valójában a globális értékpapír letétkezelési szolgáltatás az, ahol az ügyféligények már nem ismernek határokat, újabb és újabb termékeket és szolgáltatásokat követelnek az értékpapírpiaci szereplőktől, messze túlmutatva az őrzési, számlavezetési, rekonsziliálási, riportolási, elszámolási, társasági esemény kezelési és nettó eszközérték folyamatokon. Már nem csak Treasury termékek, értékpapír kölcsönzés kapcsolódik ide, de napi pénz és értékpapír likviditási szolgáltatás is, kiegészülve további „elvárt” feladatokkal, mely akár adózási és egyéb jogszabálykövetést és folyamatos piaci tájékoztatást is jelenthet.

Olvasnád tovább is? Iratkozz fel és töltsd le a teljes tanulmányt!